巴菲特竟然输给标普500指数20个百分点,这说明了什么伯克希尔市值破万亿了吗伯克希尔市值破万亿

- 欧莱

- 2024-08-30 07:20:59

- 33

各位网友好,小编关注的话题,就是关于伯克希尔市值破万亿的问题,为大家整理了1个问题伯克希尔市值破万亿的解答内容来自网络整理。

巴菲特竟然输给标普500指数20个百分点,这说明了什么

巴菲特竟然输给标普500指数20个点,这是有价值投资的特点决定的。这也正恰恰说明了价值投资的长期有效性和确定性。价值投资追求的是长期生存于资本市场并赚取稳定盈利,价值投资并不追求每天都赚钱,也不追求每年都赚钱,价值投资最求的是股票赚钱的确定性:低估值买入价值股或者合理估值买入成长股,然后静待股票价值的回归或者成长,这一投资模式是长期有效性,从而这种投资模式就是一种可以享受到复利增长的投资模式,价值投资的典范贵州茅台从上市至今高达200倍的涨幅就说明了这一点,但是贵州茅台也不是每年都涨,即使是涨也不是每年都跑赢指大盘指数。但是这是这种价值投资模式使贵州茅台的长期持有者获得了惊人的收益。所以,巴菲特短期跑不赢指数并不能否定价值投资的有效性。价值投资永远不会过时,巴菲特依然是世界股神。

我认为这很正常。2008-2018年十年期间,巴菲特的伯克希尔股价跑输标普500指数30%。

巴菲特不是最近跑输指数,而是连续十年以上跑输给指数了。

我认为这说明了两个问题:

1 跑盈指数很难

就是巴菲特这样的大神级人物想长期战胜指数也不容易。从长期看,世界上80%以上的主动型基金经理都会跑输指数。巴菲特在年轻时代的业绩能大幅跑赢指数已非常了不起。 如果我们指望他一生中任何时段都跑赢指数,是不是有点期望值过高了呢?

2 时势造>好汉/p>

最近的十年与历史上不同。最近十年是高科技术迅猛发展的十年。科技类相关股票在这十年中风头正劲。而投资科技股却并不是巴菲特的强项。巴菲特年轻时业绩那么好,是因为当时的传统行业公司正蓬勃发展。传统行为是巴菲特所了解的盈利模式,因此他能够大胆投资,并正确持有。也就是说当时的行业发展在某种程度上造就了巴菲特这个股神。

但是近十年,行业变迁太大。很多科技好股票,巴菲特都不敢介入。因为巴菲特对这些新兴行业并不了解。巴菲特和芒格对这些新兴产业的投资是不足的,是反应较慢的。从巴菲特的10大重仓股中可以看出大部分都是传统行业的股票。传统行业在近十年很明显已进入了发展的减速期。

以巴菲特和芒格这么大的年纪,我们很难要求他们能迅速追赶上时代的脚步。

正所谓大江东去,浪淘尽,千古风流人物。

你好,作为曾经的职业交易员,来回答这个问题。巴菲特所推崇的投资理念是价值投资,简单来说,就是低估值买入,高估值卖出。然而股票的波动短期来看是受供求关系影响的,长期是围绕着内在价值上下波动,也就是价值回归。我们从图中可以看出目前标普500指数,PE市盈率已经达到24,处于市场高估区域,所以根据巴菲特的价值投资理念肯定是清仓卖出的。但是高估值了就不再涨了吗?不是的,短期走势是受供求关系的,也就是说只要短期市场情绪高涨,资金推动是会持续上涨的,你可以看看目前国内的创业板,100倍的市盈率也还是再涨。但是巴菲特是不会去参与这种短期投机行为的,而标普500短期收到市场情绪推动,依然在涨,所以巴菲特相对于标普500肯定是收益少的。但是巴菲特的厉害之中在于长期坚持价值投资的复利收益。一年收益50%甚至100%的也是很多,但是真正能长期几十年都是正收益的人可谓是少之又少。

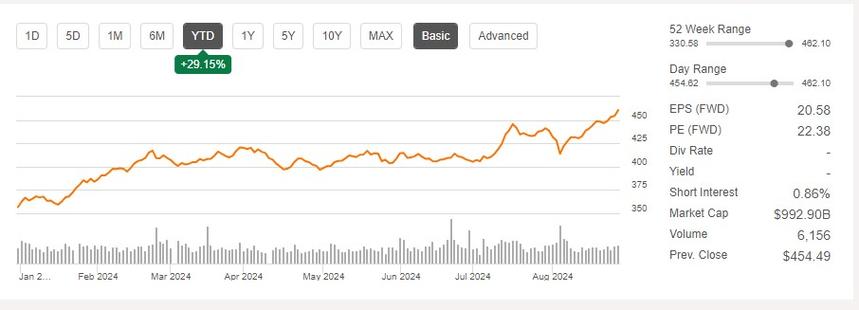

2020年2月22日晚,巴菲特旗下伯克希尔哈撒韦出炉2019年财报,股民等来了一年一次的巴菲特致全体股东的***。根据财报披露的数据,伯克希尔哈撒韦公司2019年第四季度经营利润为44.2亿美元,同比下滑23%,市场预期57.2亿美元,净利润291.6亿美元,上年同期为253.9亿美元。2019年伯克希尔每股账面价值的增幅是11.0%,而标普500指数的增幅高达31.5%,跑输20.5个百分点。

个人认为,2019年巴菲特输给标普500指数20个百分点倒是彰显了他一直以来的价值投资理念。虽然2019年伯克希尔每股账面价值的增幅跑输标普500指数20个百分点,但这仅仅是一个年度的表现,只是巴菲特投资生涯中的一个很短周期。之前在其超过50年的投资生涯里,1965-2019年,伯克希尔的复合年增长率为20.3%,远远超过标普500指数的10.0%。从长期数据来看,巴菲特投资收益率的表现足以说明他的价值投资风格是非常成功的。

就美股市场最具广泛意义的标普500指数而言,其成分股2019年涨幅前十名分别为超威半导体、拉姆研究、科天半导体、塔吉特、墨式烧烤、施乐公司、QORVO、科帕特、应用材料、苹果公司,涨幅分别为148.43%、119.33%、103.99%、100.17%、93.87%、92.27%、91.39%、90.33%、89.96%和88.96%。

标普500指数2019年之所以大涨,是因为标普500成分公司中约90%的股票2019年都在上涨,而其中有相当部分是科技股,并且科技股在2019年美股中涨幅最大。而巴菲特的2019年年度持仓里,只有苹果一只是标普500指数里的科技股。

2019年末期,巴菲特的前十大持仓股分别为美国运通、穆迪、Delta航空、美国银行、美国合众银行、可口可乐、纽约梅隆银行、富国银行、苹果和摩根大通。重仓股中绝大部分是金融类股票,只有一只苹果为科技类股。

巴菲特投资科技股非常谨慎,主要是科技股估值不好评判,用巴菲特的投资理念来说就是泡沫成分较重。他持有坚定的长期投资理念,重仓标的在2019年的涨幅远不及科技类股票,但其内在价值基本都在稳步增长。长期来看,这些股票投资仍然将为公司创造巨大的收益。

巴菲特还在2020年致股东***中表示,2019年第四季度其共回购了22亿美元伯克希尔股份,创单季新高,他和他的继承人在未来也不会抛售伯克希尔股票。虽然无法预测未来利率走势,但如果在未来几十年内都接近于当前的利率,并且公司税率也保持在现有低位附近的话,那么可以肯定的是,从长期来看,公司投资股票的表现将远好于长期的固定利率债务工具。

因此,巴菲特2019年跑输标普500指数,主要是其投资风格导致的投资标的结构造成的,并不代表其投资失败,相反证明了其一直以来秉持的价值投资的理念。

巴菲特是真的老了。87岁的老人,已经快90岁了,不过能在他这个年纪还能做到这个收益率我还是挺佩服的。

任何一个投资人对自己的投资体系时是高度认同,轻易是不会去改变的。但是时代在变,市场在变,只是说明巴菲特这种老派投资人的投资体系不再适应现代的市场了。

5G会带来新的科技革命,在新的时代里我们要学习并适应市场的变革,才能一直保持稳定的收益。

到此,大家对伯克希尔市值破万亿的解答时否满意,希望伯克希尔市值破万亿的1解答对大家有用,如内容不符合请联系小编修改。